खराब सिबिल मुश्किल करेगा कर्ज लेना, क्रेडिट स्कोर को बेहतर बनाए रखने के लिए अपनाएं ये तरीके

भारत में क्रेडिट स्कोर की शुरुआत 300 अंक से होती है और यह अधिकतम 900 अंक तक होता है। 300-549 अंक तक के क्रेडिट स्कोर को खराब माना जाता है। सामान्यतया इस स्कोर पर कर्ज नहीं मिल पाता है। 550 से 649 तक के क्रेडिट स्कोर को औसत माना जाता है। आइए जानते हैं खराब क्रेडिट स्कोर के नुकसान और अच्छे क्रेडिट स्कोर के सभी फायदे।

बिजनेस डेस्क, नई दिल्ली। किसी व्यक्ति की कर्ज लेने के लिए योग्यता निर्धारित करने में क्रेडिट स्कोर की महत्वपूर्ण भूमिका होती है। इसे सिबिल स्कोर भी कहा जाता है। दूसरे शब्दों में कहें तो कर्ज देने वाले बैंकों और अन्य वित्तीय संस्थानों को क्रेडिट स्कोर से अपने संभावित ग्राहक की वित्तीय स्थिति के बारे में जानकारी मिलती है।

इसी स्कोर के आधार तय किया जाता है कि संभावित ग्राहक को कर्ज, क्रेडिट कार्ड या इससे जुड़ी अन्य सेवाएं दी जाएं या नहीं। किसी भी व्यक्ति के लिए अपने क्रेडिट स्कोर को बेहतर बनाए रखना जरूरी है। इससे लोन, क्रेडिट कार्ड इत्यादि मिलने में आसानी होती है। आइए हम आपको बताते हैं क्रेडिट स्कोर को बेहतर बनाए रखने में मदद करने वाले कुछ उपाय।

300-900 अंक की रेंज में होता है क्रेडिट स्कोर

भारत में क्रेडिट स्कोर की शुरुआत 300 अंक से होती है और यह अधिकतम 900 अंक तक होता है। 300-549 अंक तक के क्रेडिट स्कोर को खराब माना जाता है। सामान्यतया इस स्कोर पर कर्ज नहीं मिल पाता है। 550 से 649 तक के क्रेडिट स्कोर को औसत माना जाता है। इस क्रेडिट स्कोर पर कर्ज मिल सकता है लेकिन ब्याज की दर ज्यादा हो सकती है। 650 से 749 के स्कोर का अच्छा माना जाता है। इस क्रेडिट स्कोर वालों को सामान्य ब्याज दरों पर कर्ज मिल सकता है।

750 से 799 के क्रेडिट स्कोर को काफी अच्छा माना जाता है और इस स्कोर वालों को आकर्षक ब्याज दर पर लोन मिल सकता है। 800 से 900 के क्रेडिट स्कोर को उत्कृष्ट माना जाता है और इनको बाजार से कम दर पर लोन मिल सकता है। हालांकि, कर्ज लेने में क्रेडिट स्कोर के अलावा उम्र, रोजगार की स्थिति, आय या वेतन इत्यादि कारकों की भी महत्वपूर्ण होती है।

चार क्रेडिट ब्यूरो तैयार करते हैं स्कोर

भारत में चार क्रेडिट ब्यूरो क्रेडिट स्कोर तैयार करते हैं। इनमें इक्विाफिक्स, ट्रांसयूनियन सिबिल, एक्सपीरियन और सीआरआइएफ हाइमार्क शामिल हैं। यह क्रेडिट ब्यूरो पुनर्भुगतान, क्रेडिट उपयोगिता, कर्ज लेने के पैटर्न और क्रेडिट हिस्ट्री के आधार पर क्रेडिट स्कोर तय करते हैं।

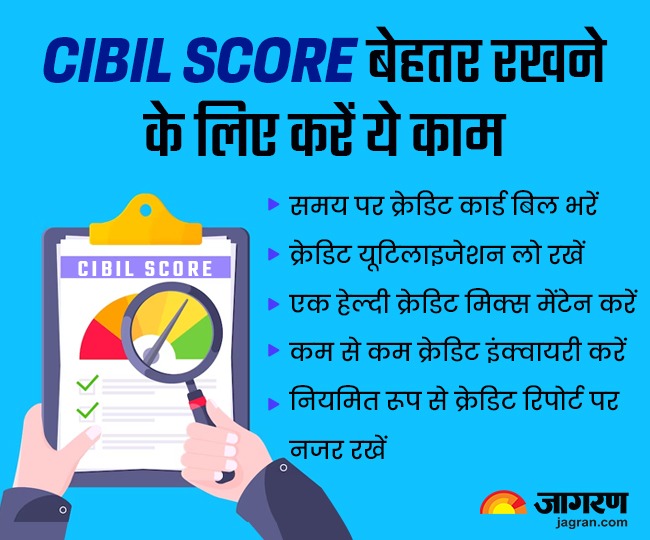

क्रेडिट स्कोर बेहतर बनाए रखने के तरीके

अपने क्रेडिट कार्ड का पूरा बिल भरें और लोन की मासिक किस्त समय पर जमा करें। ऐसा न करने पर क्रेडिट रेटिंग एजेंसियों को ग्राहकों पर वित्तीय दबाव का पता चल जाता है और वे क्रेडिट स्कोर घटा देती हैं। जब आप किसी भी प्रकार के लोन या क्रेडिट कार्ड के लिए आवेदन करते हैं तो बैंक या अन्य वित्तीय संस्थान क्रेडिट ब्यूरो से आपकी क्रेडिट योग्यता के बारे में पूछताछ करते हैं। इसको हार्ड पूछताछ भी कहा जाता है।

क्रेडिट ब्यूरो आपके बारे में मिलने वाली प्रत्येक पूछताछ के लिए क्रेडिट स्कोर को कुछ अंक कम कर सकता है। ऐसे में क्रेडिट स्कोर को बेहतर बनाए रखने के लिए लोन से जुड़े आवेदन बार-बार न करें।

यदि आपके पास क्रेडिट कार्ड है तो इसका इस्तेमाल तय अनुपात में करें। इसका ज्यादा इस्तेमाल बताता है कि आप क्रेडिट पर अत्यधिक निर्भर हैं। यह आपके क्रेडिट स्कोर पर नकारात्मक असर डाल सकता है। क्रेडिट स्कोर बेहतर बनाए रखने के लिए क्रेडिट कार्ड उपयोग को कुल सीमा का 30 प्रतिशत से कम रखें।

लोन चुकाने में असमर्थ हैं तो इसका सेटलमेंट (समझौता) न करें। इससे वित्तीय बोझ तो कम हो सकता है लेकिन क्रेडिट स्कोर काफी प्रभावित होता है। लोन का सेटलमेंट करने से भविष्य में कर्ज लेने में काफी कठिनाइयों का सामना करना पड़ सकता है।

कई बार बैंक या अन्य वित्तीय संस्थान क्रेडिट ब्यूरो को जानकारी नहीं भेजते हैं या अपूर्ण व गलत जानकारी भेज देते हैं। इससे क्रेडिट स्कोर प्रभावित होता है। इससे बचने के लिए क्रेडिट स्कोर पर नियमित अंतराल पर नजर रखें और कोई भी अनियमितता पाए जाने पर क्रेडिट ब्यूरो के पास शिकायत करें।

खराब क्रेडिट स्कोर के असर

- बैंकों से नया कर्ज लेने में परेशानी होगी।

- कर्ज पर ज्यादा ब्याज का भुगतान करना पड़ेगा।

- बेहतर वेतन के बावजूद कर्ज के पहले से मंजूर ऑफर में कमी आएगी।

- लोन के आवेदन खारिज होने की संभावना ज्यादा रहेगी।

- यदि लोन मिलता भी है तो वह प्रतिकूल शर्तों पर होगा।

यह भी पढ़ें : ये पांच स्कीमें बचाएंगी आपका लाखों का टैक्स; तगड़ा रिटर्न भी मिलेगा; पैसे रहेंगे सेफ

कमेंट्स

सभी कमेंट्स (0)

बातचीत में शामिल हों

कृपया धैर्य रखें।