FTX संस्थापक 25 करोड़ डॉलर के बांड पर जेल से बाहर, दोस्ती टूटने पर हुआ था धोखाधड़ी का खुलासा

क्रिप्टो एक्सचेंज FTX के संस्थापक सैम बैंकमैन को 10 दिन जेल में रहने के बाद जमानत मिल गई है। घोटाला सामने आने के बाद उसे 13 दिसंबर को गिरफ्तार किया गया था। उसे 25 करोड़ डॉलर के बांड पर जमानत मिली है। सैम के माता-पिता स्टैनफोर्ड यूनिवर्सिटी में प्रोफेसर हैं

एस.के. सिंह, नई दिल्ली। क्रिप्टो एक्सचेंज एफटीएक्स के संस्थापक और पूर्व सीईओ सैम बैंकमैन-फ्रायड (SBF) को जमानत मिल गई है। कभी दुनिया के पांचवें सबसे बड़े क्रिप्टो एक्सचेंज रहे FTX में घोटाला सामने आने के बाद सैम को 13 दिसंबर को गिरफ्तार किया गया था। बहामास में गिरफ्तारी के बाद उसे पिछले बुधवार को अमेरिका लाया गया, जहां न्यूयॉर्क की एक कोर्ट ने गुरुवार को 25 करोड़ डॉलर (लगभग 2,000 करोड़ रुपये) के बांड पर उसे जमानत दे दी। यह अमेरिका का सबसे बड़ा प्री-ट्रायल बांड है। अमेरिका में सैम के खिलाफ सुनवाई 3 जनवरी को शुरू होगी।

जमानत पर सैम को कैलिफोर्निया में अपने माता-पिता के घर में रहना पड़ेगा और इलेक्ट्रॉनिक मॉनिटरिंग ब्रेसलेट पहननी होगी। उसे कैलिफोर्निया और न्यूयॉर्क के अलावा कहीं और जाने की इजाजत नहीं होगी। सैम के माता-पिता, दोनों स्टैनफोर्ड यूनिवर्सिटी में लॉ के प्रोफेसर हैं।

अमेरिकी प्रशासन के वकील ने SBF को ‘बहुत बड़े घोटाले’ का केंद्र बताया है। हालांकि अमेरिका में केस दर्ज होने के बाद उसने खुद बहामास से अमेरिका आने की बात कही थी। उसका कोई पुराना आपराधिक रिकॉर्ड भी नहीं है। लेकिन घोटाले के कारण उसकी नेटवर्थ सिर्फ एक लाख डॉलर की रह गई है, जो कुछ समय पहले 32 अरब डॉलर थी। रेगुलेटर्स का कहना है कि एक्सचेंज के ग्राहकों की आठ अरब डॉलर की राशि गायब है। FTX ने 11 नवंबर को दिवालिया के लिए आवेदन किया था।

रोचक बात है कि FTX समूह की ही हेज फंड कंपनी अलामेडा रिसर्च की पूर्व सीईओ कैरोलिन एलिसन और FTX के सह-संस्थापक गैरी वांग ने कोर्ट में खुद को दोषी स्वीकार किया है। कैरोलिन सैम बैंकमैन-फ्रायड की पूर्व गर्लफ्रेंड हैं। उन पर जो आरोप लगे हैं उनके तहत उन्हें 110 साल तक कैद की सजा हो सकती है। गलती स्वीकार करने के बाद उन्हें भी 2.5 लाख डॉलर के बांड पर जमानत मिल गई थी।

सैम ने FTX एक्सचेंज पर FTT नाम से अलग टोकन लांच किया था। अमेरिकी रेगुलेटर सिक्युरिटीज एंड एक्सचेंज कमीशन (SEC) ने कहा है कि SBF के निर्देश पर FTT की वैलुएशन कृत्रिम रूप से बढ़ाई गई। जांच में पता चला कि अलामेडा रिसर्च और FTX, दोनों के बैंक एकाउंट और कर्मचारी साझा थे। एफटीएक्स में निवेशकों का जो पैसा आता था, वह अलामेडा के पास पहुंच जाता था। अलामेडा उस पैसे से FTT खरीदकर टोकन की कृत्रिम डिमांड पैदा करती थी। निवेशकों के पैसे से सैम और कंपनी के अन्य लोगों ने अपने नाम संपत्ति भी खरीदी थी।

दोस्ती टूटी तो सामने आया 10 अरब डॉलर से अधिक का क्रिप्टो फ्रॉड

FTX एक्सचेंज ने पिछले महीने खुद को दिवालिया घोषित करने का आवेदन किया, तो उसके बाद ही एक्सचेंज में लंबे समय से चल रही धोखाधड़ी की बात सामने आई थी। तभी यह बात भी सामने आई कि FTX का दिवालिया होना दोस्ती टूटने का अंजाम था। दरअसल, क्रिप्टो जगत का ‘जेफ बेजोस’ माने जाने वाले तथा SBF नाम से मशहूर सैम और सबसे बड़े क्रिप्टो एक्सचेंज बाइनेंस के संस्थापक चांगपेंग झाओ कभी गाढ़े दोस्त थे। इतने गाढ़े कि मई 2019 में FTX स्थापित होने के छह महीने बाद झाओ ने एक्सचेंज की 20% हिस्सेदारी खरीदी थी। लेकिन जल्दी ही दोस्ती में दरार आई और 2021 में FTX ने झाओ से शेयर वापस खरीद (बायबैक) लिए। लेकिन इसके बदले कैश देने के बजाय झाओ को FTT टोकन दिए। अन्य क्रिप्टो करेंसी की तरह एक्सचेंज पर FTT की भी ट्रेडिंग होती थी।

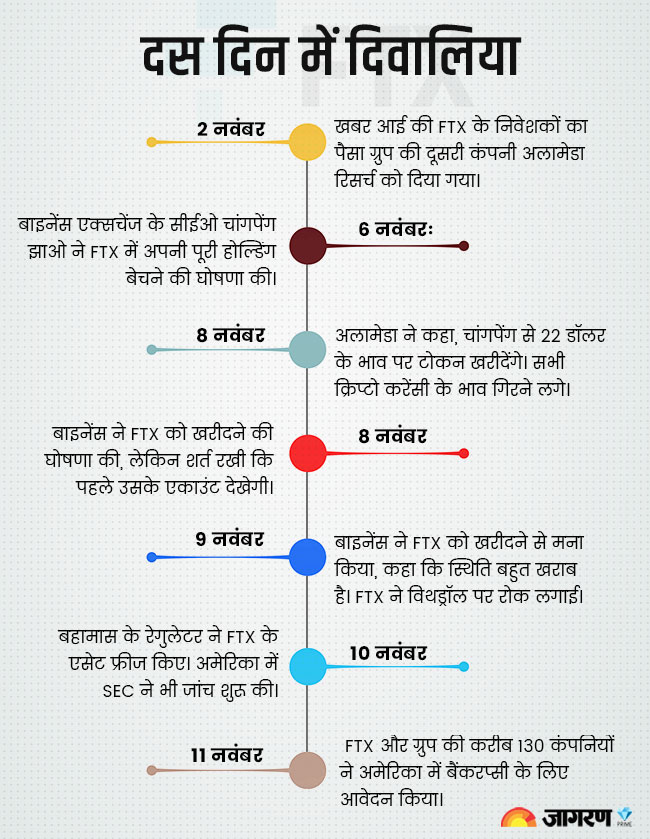

अचानक 2 नवंबर को खबर आई कि एक्सचेंज ने ग्राहकों के अरबों डॉलर ग्रुप की दूसरी कंपनी अलामेडा रिसर्च को ट्रांसफर किए हैं। अलामेडा (Alameda) उस रकम से एक्सचेंज के टोकन FTT खरीदती थी। यानी टोकन की डिमांड मार्केट में नहीं थी, बल्कि आर्टिफिशियल डिमांड पैदा की जा रही थी। इस तरह टोकन की वैल्यू भी आर्टिफिशियल थी। दोस्ती टूटने के बाद सैम कई बार सार्वजनिक रूप से झाओ और उनके प्लेटफॉर्म बाइनेंस के खिलाफ बोल चुके थे। FTX की खबर आते ही झाओ ने कह दिया कि वे FTT में अपनी पूरी होल्डिंग बेचेंगे।

निवेशकों को क्रिप्टो में निवेश की स्ट्रैटजी बताने वाली कंपनी FNDX के सह-संस्थापक राहुल गायतोंडे जागरण प्राइम से कहते हैं, “अलामेडा रिसर्च की बैलेंस शीट में ज्यादातर एसेट उनके अपने FTT टोकन ही थे। 7-8 नवंबर को बाइनेंस के पास 58 करोड़ डॉलर के टोकन थे। उसने पूरी होल्डिंग बेचने की घोषणा कर दी। उसके बाद अलामेडा रिसर्च की सीईओ कैरोलिन एलिसन ने कहा कि हम 22 डॉलर की दर से टोकन खरीदेंगे। इससे संदेश गया कि कंपनी के पास पैसा है। लेकिन तब तक दूसरे इन्वेस्टर भी टोकन बेचने लगे और रेट 22 डॉलर से नीचे आ गया।” दबाव इतना था कि एक दिन में ही भाव 20 डॉलर से नीचे पहुंच गए। बाइनेंस के FTT बेचने की घोषणा के बाद 72 घंटे में निवेशकों ने FTX से 6 अरब डॉलर निकाले।

FTX के डरे हुए ग्राहक FTT के अलावा बिटकॉइन और ईथर समेत दूसरी क्रिप्टो करेंसी भी बेच कर पैसा निकालने लगे। तब FTX ने पैसे निकालने पर रोक लगा दी। इससे अफरा-तफरी मच गई। संक्रमण फैला तो बिकवाली का दबाव दूसरे एक्सचेंजों पर भी पड़ा और उनमें भी कई ने विथड्रॉल कुछ समय के लिए रोक दिया। भारत में भी कुछ एक्सचेंजों को ऐसा करना पड़ा। 5 नवंबर से 9 नवंबर तक महज पांच दिनों में बिटकॉइन की वैल्यू 25% घटकर 15,750 डॉलर रह गई।

इस बीच, झाओ की कंपनी बाइनेंस ने 8 नवंबर को FTX को खरीदने की घोषणा की, लेकिन शर्त रखी कि पहले उसके एकाउंट देखेगी। इससे गिरते क्रिप्टो बाजार को मामूली राहत मिली। लेकिन अगले ही दिन बाइनेंस ने FTX को खरीदने से मना कर दिया। झाओ ने कहा, “FTX की समस्याएं हमारे नियंत्रण या मदद की गुंजाइश के परे हैं।” झाओ के इनकार के बाद तो उनके पुराने दोस्त सैम ने हाथ खड़े कर दिए और 11 नवंबर को एक्सचेंज ने अमेरिका में बैंकरप्सी (दिवालिया) के लिए आवेदन कर दिया। सिर्फ FTX ने नहीं, बल्कि अलामेडा रिसर्च समेत ग्रुप की करीब 130 कंपनियों ने बैंकरप्सी के लिए आवेदन किया।

बैंकरप्सी की याचिका दाखिल करने के बाद 11 नवंबर को ही एफटीएक्स के क्रिप्टो वॉलेट से 60 करोड़ डॉलर निकाल लिए गए तो एक्सचेंज ने कहा कि हैकिंग हुई है। उसने लोगों से एक्सचेंज के ऐप भी डिलीट करने को कहा और बताया कि उनमें मालवेयर हैं। अनेक निवेशकों के खाते में जीरो बैलेंस हो गया। कहा जा रहा है कि हैक करने वाले ने बाद में उन्हें एक अन्य क्रिप्टो करेंसी ‘ईथर’ में बदल लिया और दुनिया का 35वां सबसे बड़ा ईथर होल्डर बन गया।

SBF की आभासी दुनिया

FTX ने कई एक्सचेंजों को डूबने से बचाने के लिए उनकी मदद की थी। उसने अगस्त 2020 में पोर्टफोलियो ट्रैकिंग ऐप ब्लॉकफोलियो को 15 करोड़ डॉलर में खरीदा। फिर, 2022 की शुरुआत में जापान के लिक्विड ग्लोबल एक्सचेंज को खरीदा था। जून में क्रिप्टो ब्रोकर वॉयजर डिजिटल को 50 करोड़ डॉलर और क्रिप्टो लेंडर ब्लॉकफी को 25 करोड़ डॉलर का कर्ज दिया था ताकि उन्हें बंद होने से बचाया जा सके। इन सौदों से दुनिया को ऐसा आभास हो रहा था कि एक्सचेंज की आर्थिक हालत काफी अच्छी है। लेकिन बैंकरप्सी आवेदन के बाद SBF के फ्रॉड की परतें खुलने लगीं और क्रिप्टो जगत के ‘सबसे होनहार’ शख्स के बारे में चौंकाने वाले तथ्य सामने आने लगे।

30 साल के सैम के इस्तीफा देने के बाद अमेरिकी वकील जॉन जे रे को FTX की जिम्मेदारी दी गई। रे वही शख्स हैं जिन्हें 2001 में एनरॉन घोटाला सामने आने पर कंपनी का लिक्विडेटर बनाया गया था। उन्होंने कोर्ट के सामने कई चौंकाने वाले तथ्य रखे। उन्होंने कहा, “अपने 40 साल के करियर में मैंने कभी किसी कंपनी के कंट्रोल में इतनी बड़ी नाकामी नहीं देखी। कोई भी सूचना भरोसे के लायक नहीं है। किसी भी फाइनेंशियल स्टेटमेंट की ऑडिटिंग नहीं हुई है। कंपनी का नियंत्रण चुनिंदा लोगों के हाथों में था जो इसके लायक ही नहीं थे। FTX के फंड से मैनेजमेंट के लोगों के लिए घर और पर्सनल चीजें खरीदी गईं। पैसों के लेन-देन का कोई पक्का हिसाब नहीं होता था। सैम ऑटो डिलीट सुविधा वाले ऐप पर सबसे चैट करता था। उन बातों का कुछ समय बाद कोई रिकॉर्ड नहीं होता था।”

भारत के प्रमुख क्रिप्टो एक्सचेंजों में एक कॉइनडीसीएक्स (CoinDCX) के सह-संस्थापक और सीईओ सुमित गुप्ता जागरण प्राइम से कहते हैं, “पूरा मामला तब सामने आया जब FTX की सिस्टर कंपनी अलामेडा रिसर्च की बैलेंस शीट की खबर सामने आई। अलामेडा हेज फंड बिजनेस में है। एक्सचेंज के अपने टोकन FTT में उसने अरबों डॉलर लगा रखे थे। यही नहीं, उन टोकन को कॉलेटरल के तौर पर रखकर आगे कर्ज भी लिया गया। यह जानकारी सार्वजनिक नहीं की गई थी।” इसलिए गायतोंडे FTX को ताश का महल बताते हैं।

सुमित के अनुसार एक्सचेंज ने ना सिर्फ ग्राहकों का पैसा कहीं और लगाया बल्कि उन पैसों का दुरुपयोग भी किया। यह सब बड़े पैमाने पर हुआ। FTX ने अपने वेंचर कैपिटल निवेशकों को भी धोखा दिया। उन्होंने कहा, “एक्सचेंज के सीईओ की पहुंच वॉलेट तक होना एक बड़ी गलती थी।”

आरोप है कि FTX ने ग्राहकों के 10 अरब डॉलर अलामेडा को ट्रांसफर किए। वेबसाइट CoinDesk के अनुसार सैम बहामास के सबसे महंगे पेंटहाउस में नौ दोस्तों के साथ रहता था और वही सब मिलकर ग्रुप चलाते थे। उनमें भारतीय मूल का निषाद सिंह भी है जो कंपनी में डायरेक्टर इंजीनियरिंग था।

FTX की पोंजी स्कीम

क्रिप्टो एक्सचेंज बिटबीएनएस (Bitbns) के सीईओ गौरव दहाके कहते हैं, “अब तक के खुलासे से लगता है कि यह फ्रॉड लंबे समय से चल रहा था। बड़ी बात यह है कि कंपनी और उसके संस्थापकों की विश्वसनीयता किसने बनाई। बड़े-बड़े वेंचर कैपिटल फंड्स ने पैसा लगाया, बड़े मीडिया हाउसों ने उनके बारे में छापा। इस तरह विश्वसनीयता बनाई गई। तीन साल पहले कोई उन्हें नहीं जानता था। कंपनी ने अरबों डॉलर की फंडिंग हासिल की, उसके बाद भी यह हालत है तो यह सोचने वाली बात है।”

अमेरिकी क्रिप्टो निवेशकों ने सैम और एक्सचेंज के सभी सेलेब्रिटी प्रमोटर्स के खिलाफ क्लास-एक्शन मुकदमा दायर किया है। जब बड़ी संख्या में प्रभावित लोग एक साथ मुकदमा करते हैं तो उसे क्लास एक्शन कहा जाता है। याचिका में कहा गया है, “एफटीएक्स एक तरह से पोंजी स्कीम चला रहा था। नए निवेशकों के पैसे लेकर पुराने निवेशकों को ब्याज दिया जाता था ताकि लोगों को लगे कि कंपनी के पास लिक्विडिटी है।”

FTX की वैलुएशन इस साल के शुरू में 33 अरब डॉलर थी। बैंकरप्सी आवेदन में कहा गया है कि एक्सचेंज पर एक लाख से 10 लाख तक निवेशकों की लायबिलिटी हो सकती है। यह 10 अरब से 50 अरब डॉलर तक बताई जा रही है। सिंगापुर की टेमासेक होल्डिंग्स ने FTX में अपने पूरे 27.5 करोड़ डॉलर के निवेश को राइट डाउन कर दिया, यानी उसे पूरी तरह डूबा हुआ मान लिया। सॉफ्टबैंक ग्रुप और सिकोइया कैपिटल भी अपने निवेश को राइट डाउन कर चुकी हैं। पेमेंट कंपनी वीसा ने एफटीएक्स के साथ करार रद्द कर दिया है। दोनों के बीच अक्टूबर में ही समझौता हुआ था जिसके बाद एक्सचेंज के टोकन FTT की कीमत बढ़ गई थी।

क्रिप्टो की गिरती वैलुएशन

चीनी मूल के चांगपेंग झाओ ने जुलाई 2017 में बाइनेंस एक्सचेंज शुरू किया था। झाओ जब 12 साल के थे तब (1989) मां के साथ कनाडा चले गए। 2013 में बिटकॉइन के बारे में जाना। कॉइन खरीदने के लिए अपना अपार्टमेंट तक बेच दिया था। इस साल जनवरी में उनकी नेटवर्थ 96 अरब डॉलर थी, जो अब 17 अरब डॉलर के आसपास रह गई है। इसकी वजह क्रिप्टो करेंसी की वैलुएशन में गिरावट है। साल भर पहले एक बिटकॉइन 64,000 डॉलर का था। तब क्रिप्टो मार्केट तीन लाख करोड़ डॉलर तक पहुंच गया था। लेकिन FTX घटनाक्रम से पहले वह एक लाख करोड़ डॉलर और coinmarketcap.com के अनुसार अभी 812 अरब डॉलर का है।

FTX की पेरेंट कंपनी एफटीएक्स ट्रेडिंग लिमिटेड का हेडक्वार्टर बहामास में ही है। पहले हेडक्वार्टर हांगकांग में था, लेकिन 2021 में चीन ने क्रिप्टो करेंसी को अवैध घोषित किया तो उसे बदला गया। वहां उसके खिलाफ आपराधिक जांच चल रही है। वहां के सिक्युरिटीज कमीशन ने रजिस्ट्रेशन भी रद्द कर दिया है। अमेरिका के राष्ट्रपति जो बाइडेन के आदेश के बाद अमेरिकी सिक्युरिटीज एक्सचेंज कमीशन (SEC) भी इसकी जांच कर रहा है।

भारतीय रिजर्व बैंक के गवर्नर शक्तिकांत दास ने हाल ही कहा कि अगला वित्तीय संकट क्रिप्टो करेंसी की वजह से आएगा। FTX के दिवालिया होने की तुलना 2008 के वित्तीय संकट से भी की जा रही थी। गायतोंडे कहते हैं, “दोनों में समानताएं तो हैं। तब भी एक के बाद एक सिस्टम की कई खामियां सामने आई थीं, अब भी वैसा ही हो रहा है। आर्थिक संकट की तरह यह भी संक्रामक है। फर्क यह है कि यहां नियंत्रण करने के लिए कोई केंद्रीय बैंक नहीं है, जबकि आर्थिक संकट को संभालने के लिए दुनिया के सभी देशों के केंद्रीय बैंक थे। संकट में फंसने वालों में छोटे निवेशक भी हैं।”

भारत में क्या हुआ

बिटबीएनएस के सीईओ दहाके बताते हैं, “घटना के बाद एक हफ्ते में अनेक भारतीय इन्वेस्टर्स ने पैसे निकाले, लेकिन उनमें से अनेक लौट भी आए। लोगों की चिंता तब बढ़ती है जब विथड्रॉल में समस्या आती है। अगर ट्रांजैक्शन सामान्य है तो समस्या नहीं होती। FTX मामले में समस्या इसलिए हुई क्योंकि वहां विथड्रॉल काफी तेजी से हो रहा था और लोगों के ट्रांजैक्शन फेल होने लगे थे। एफटीएक्स के एकाउंट में ग्राहक जो पैसा जमा करते थे, वह सीधे अलामेडा के अकाउंट में जाता था।”

CoinDCX के सुमित ने यह तो स्पष्ट नहीं कहा कि उनके एक्सचेंज पर निवेशकों ने पैसे निकाले या नहीं। उन्होंने कहा, “हमारे यूजर हमारे साथ हैं। हम हमेशा पारदर्शी रहे हैं। इस घटनाक्रम के बाद एक सप्ताह पहले की तुलना में ट्रेड वॉल्यूम 45% बढ़ गया।” सुमित के अनुसार FTX अथवा अलामेडा में CoinDCX का कोई एक्स्पोज़र नहीं है, FTT में भी नहीं। एक्सचेंज के पास कोल्ड वॉलेट (ऑफलाइन होल्डिंग), की (चाबी) और आईडी की सुरक्षा के लिए अत्याधुनिक व्यवस्था है। फंड के इस्तेमाल के लिए इन तक एक्सेस जरूरी है। उन्होंने बताया कि FTX प्रकरण के बाद हम नए प्रोडक्ट पर काम कर रहे हैं जो सेंट्रलाइज्ड फाइनेंसिंग (CeFi) और डिसेंट्रलाइज्ड फाइनेंसिंग (DeFi) के बीच पुल का काम करेगा।

उन्होंने बताया, हम यूजर की सहमति के बिना कभी उनके एसेट की लेंडिंग नहीं करते। हमारे ग्राहक अपने फंड को जब चाहे एक्सेस कर सकते हैं। हमारा अपना कोई टोकन भी नहीं है (जैसा FTX का था)। सुमित का दावा है कि CoinDCX में रिस्क मैनेजमेंट और नियमित ऑडिटिंग कराई जाती है। हॉट (ऑनलाइन) तथा कोल्ड (ऑफलाइन) वॉलेट में यूजर का पैसा सुरक्षित रहे, इसके लिए सख्त सुरक्षा मानक अपनाए गए हैं। एक्सचेंज के वॉलेट में मल्टी पार्टी कंप्यूटेशन (MPC) की व्यवस्था है, यानी यूजर की अनुमति के बिना इन वॉलेट से एक भी ट्रांसफर नहीं हो सकता है। उन्होंने बताया कि एक्सचेंज के पास जो क्रिप्टो एसेट है, वह ग्राहकों से ली गई रकम के 100% से भी ज्यादा है।

भारत में रेगुलेशन का इंतजार

FTX घोटाला सामने आने के बाद रेगुलेशन पर भी सवाल उठ रहे हैं कि अमेरिका जैसे सख्त रेगुलेशन वाले देश में यह हो सकता है, भारत में तो अभी कोई रेगुलेशन ही नहीं है। Bitbns के गौरव कहते हैं, “भारत में हम खुद सरकार से कई बार कह चुके हैं कि आप हमें रेगुलेट कीजिए। स्टॉक एक्सचेंज की तरह यहां भी रिस्क कम करने के लिए काम अलग-अलग संस्थाओं को दे सकते हैं। लेकिन नियम तो सरकार को ही बनाना पड़ेगा। हम कई बार सरकार से दरख्वास्त कर चुके हैं। सरकार ने अभी तक न तो पूरी तरह खारिज करने की बात कही है, न ही रेगुलेट करने की। इससे भारतीय एक्सचेंजों को भी नुकसान हुआ है, वर्ना ये दुनिया के शीर्ष 10-15 एक्सचेंजों में शामिल होते।

कॉइनडीसीएक्स के सुमित कहते हैं, “इसमें दो राय नहीं कि रेगुलेशन जरूरी है। बड़ी बात यह है कि नीति ऐसी हो जो विश्व मंच पर भारत की स्थिति मजबूत करे, साथ ही हमारे निवेशकों की सुरक्षा भी हो। यह सच्चाई है कि भारत में क्रिप्टो लोकप्रिय हो रहा है। इनोवेशन आधारित इकोनॉमी के भविष्य को आकार देने के लिए हमें इस मांग को पूरा करना पड़ेगा।”

लेकिन बैंकिंग रेगुलेटर आरबीआई के गवर्नर शक्तिकांत दास अनेक मंचों पर क्रिप्टो करेंसी के खिलाफ बोल चुके हैं। दहाके के अनुसार, उनकी चिंताएं अपनी जगह सही हैं, लेकिन ऐसा नहीं लगता कि सरकार का भी वही रुख है। अगर ऐसा होता तो अब तक रोक लग चुकी होती। सरकार की चिंता है कि क्रिप्टो करेंसी का गलत इस्तेमाल हो सकता है। अभी हम उस पर अंकुश लगाने की कोशिश करते हैं। ब्लॉकचेन फोरेंसिक टूल से देखा जाता है कि पैसा कहां निकाला जा रहा है। कहीं गलत दिखने पर उसे रोकने की कोशिश भी करते हैं। सभी बड़े एक्सचेंज इसका इस्तेमाल करते हैं, 60 देशों की सरकारें इस टूल का इस्तेमाल करती हैं। अगर कहीं क्रिप्टो का गलत इस्तेमाल हो रहा है तो सरकार उसे ट्रैक कर सकती है। अगर बड़ी रकम का ट्रांजैक्शन होता है तो वीडियो केवाईसी लेते हैं और देखते हैं कि कौन व्यक्ति ट्रांजैक्शन कर रहा है और किस लिए कर रहा है।

उन्होंने कहा, अगर सरकार नियम बना कर स्पष्ट करे तो हम और कदम उठा सकते हैं। अगर मुद्दा निवेशकों की सुरक्षा का है और आप रेगुलेशन के नियम ही नहीं बना रहे हैं तो उससे दूसरी समस्याएं खड़ी होती हैं। अनेक ऐसे प्लेटफॉर्म हैं जहां निवेशक पैसा गंवा रहे हैं। हो यह रहा है कि जो लोग यहां ट्रेड कर रहे हैं उन पर कंप्लायंस का बोझ बढ़ जाता है। इससे बचने के लिए लोग विदेशी प्लेटफॉर्म पर ट्रेड कर रहे हैं। वहां उनकी लागत तो कम होती है, लेकिन FTX जैसी घटना में उन्हें काफी नुकसान भी उठाना पड़ता है।

दहाके कहते हैं, “सरकार ने टीडीएस लगाया, लेकिन इसका असर यह हुआ कि लोग विदेशी एक्सचेंजों पर ट्रेड करने लगे। कुछ लोग FTX में भी फंसे और पैसे नहीं निकाल सके। जब तक उचित रेगुलेशन नहीं होगा, तब तक गलत चीजें होने की गुंजाइश ज्यादा रहेगी।” सुमित के अनुसार, “रेगुलेटेड वातावरण में काम करने से निश्चित रूप से भविष्य में FTX जैसी घटना को रोका जा सकेगा। अभी CoinDCX सेल्फ रेगुलेशन करती है।”

गायतोंडे के मुताबिक, “रेगुलेशन में अस्पष्टता के कारण ही अनेक भारतीयों ने विदेश का रास्ता अपनाया। अगले कुछ वर्षों के दौरान कुछ रोचक मोड़ दिख सकते हैं। एक तरफ रेगुलेटर है तो दूसरी तरफ इनोवेशन, जिसमें काफी संभावनाएं हैं।” वे कहते हैं, “FTX घटनाक्रम के बाद हो सकता है लोग आगे सेल्फ कस्टडी (अभी टोकन एक्सचेंज के पास रहता है) का विकल्प चुनें। जब क्रिप्टो बना था, तब सेल्फ कस्टडी ही उद्देश्य था। अब सेल्फ कस्टडी, डिसेंट्रलाइज्ड एक्सचेंज, डिसेंट्रलाइज्ड लेंडिंग-बौरोइंग प्रोटोकॉल की दिशा में चीजें जाएंगी।”

कुछ एक्सचेंजों ने इस दिशा में कदम बढ़ाए हैं। CoinDCX के सुमित के अनुसार क्रिप्टो जगत में ‘प्रूफ ऑफ रिजर्व’ की बात होती है, लेकिन मेरे विचार से इससे सिर्फ एसेट की वैल्यू का पता चलता है, लायबिलिटी का नहीं। यह अधूरी तस्वीर दिखाने जैसा है। हम रिजर्व-टू-लायबिलिटी (R2L) अनुपात को ऑडिट सर्टिफिकेट के साथ समय-समय पर पब्लिश करने पर काम कर रहे हैं। इससे चीजें और पारदर्शी होंगी।

क्या करें निवेशक

कुछ लोग आशंका जता रहे हैं कि FTX फ्रॉड क्रिप्टो बिजनेस बंद करने की दिशा में पहला कदम है। लेकिन सुमित कहते हैं, अन्य किसी भी मार्केट की तरह क्रिप्टो मार्केट भी परिवर्तन के दौर से गुजर रहा है। इस समय इसका गिरावट का दौर (बियर फेज) है। दहाके भी इस आशंका से इनकार करते हैं। गायतोंडे कहते हैं, “वर्ष 2000 के डॉट कॉम क्रैश की तरह क्रिप्टो में भी निवेशकों का भरोसा कुछ समय के लिए टूट सकता है, लेकिन इस फ्रॉड के चलते आगे लोगों का ध्यान उन प्रोजेक्ट की तरफ जाएगा जो वास्तव में अच्छे हैं।”

कॉइनडीसीएक्स सीईओ के मुताबिक क्रिप्टो मार्केट में ऐसी समस्या न तो पहली बार आई है, न यह आखिरी होगी। भारत में पहली बार क्रिप्टो में पैसा लगाने वाले निवेशकों की संख्या लगातार बढ़ रही है। निवेशक अभी चिंतित हैं क्योंकि उनके एसेट की कीमत गिर गई है और सेंटिमेंट भी नीचा है। लेकिन अगर हम ऐतिहासिक रिटर्न देखें तो पाएंगे कि क्रिप्टो लांग टर्म गेम है। जिन लोगों ने पहले इसमें पैसा लगाया था और लंबे समय तक बने रहे, उन्हें अन्य एसेट क्लास की तुलना में अधिक रिटर्न मिला है। 2021 के शिखर की तुलना में बिटकॉइन अभी भले ही काफी नीचे दिख रहा हो, लेकिन 5 साल पहले से तुलना करें तो यह अभी 10 गुना ज्यादा है।

बिटकॉइन 2017 में उस समय की रिकॉर्ड ऊंचाई 19000 डॉलर पर पहुंचने के बाद दिसंबर 2018 में 4000 डॉलर तक गिर गया था। लेकिन 2021 की शुरुआत में इसने 64000 डॉलर की नई ऊंचाई को छुआ। इसलिए सुमित निवेशकों को सलाह देते हैं, “पोर्टफोलियो में वर्चुअल डिजिटल एसेट 5% से अधिक नहीं होना चाहिए। अपना पूरा पैसा क्रिप्टो में कभी न लगाएं। पोर्टफोलियो में डायवर्सिफिकेशन हमेशा अच्छा होता है। एक बार सारा पैसा लगाने के बजाय एसआईपी अपनाएं।”

गायतोंडे कहते हैं, कई बार स्पेकुलेशन बाजार के लिए अच्छा होता है, उससे एसेट की उचित कीमत निकलती है, लेकिन बाजार पर हमेशा स्पेकुलेशन हावी नहीं होना चाहिए। यह देखा जाना चाहिए कि टोकन के पीछे फंडामेंटल स्ट्रैटजी क्या है, वास्तव में वैल्यू क्रिएट हो रही है या नहीं। “हमें क्रिप्टो करेंसी को कैसिनो चिप की तरह देखना बंद करना होगा। यह सवाल पूछना पड़ेगा कि टोकन कितनी वैल्यू क्रिएट कर रही है।”